市场传闻已久的关于光伏头部企业就新一代矩形硅片中版型组件的标准化尺寸终于达成一致。这一联合倡议为行业更多产品制定标准化尺寸而起到了示范作用,对整个光伏行业发展无疑将产生积极作用。

9家企业对新一代光伏组件标准化尺寸达成共识

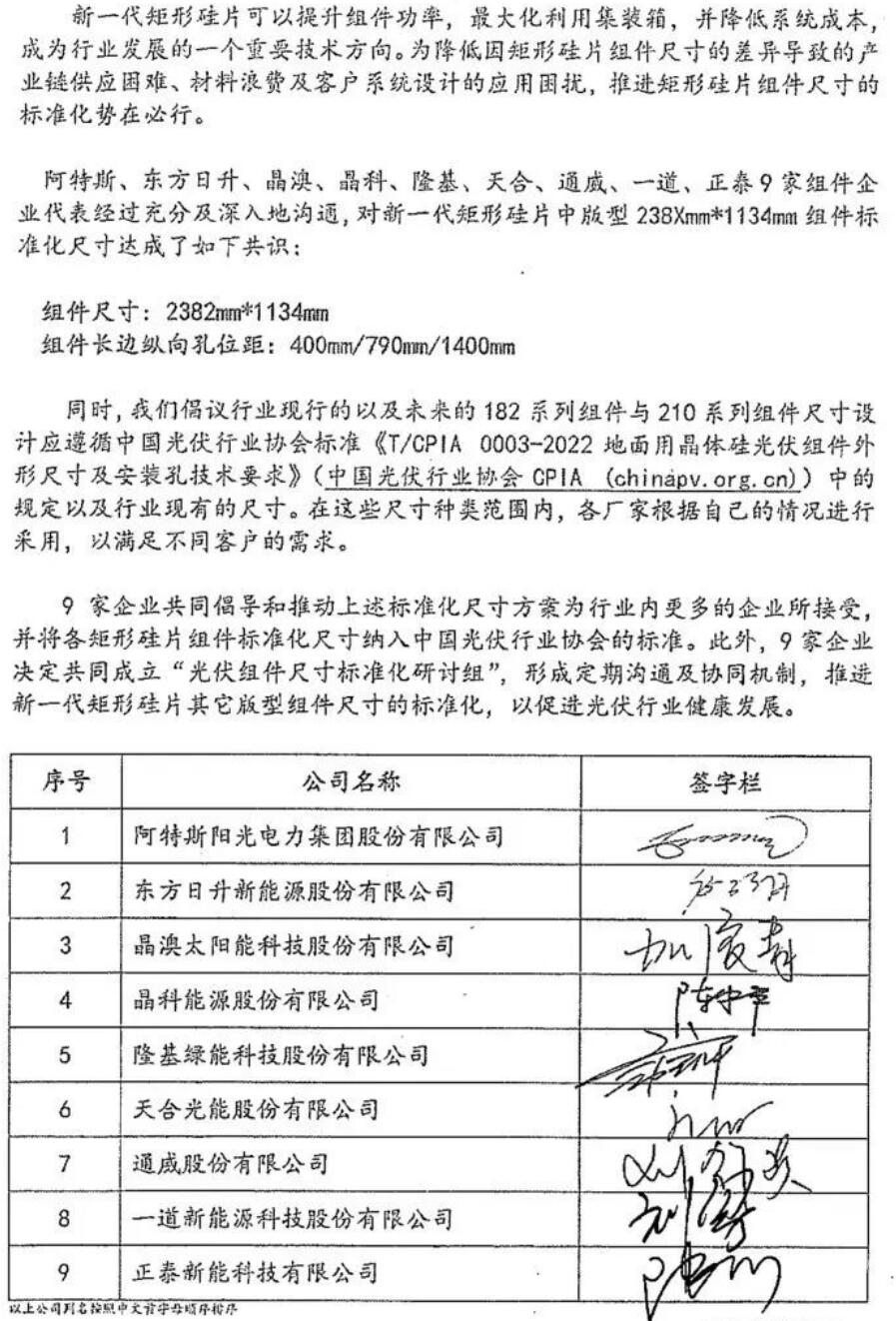

7月7日,晶科能源、隆基绿能、晶澳科技、天合光能、阿特斯、通威股份、正泰新能、东方日升、一道新能9家组件企业代表签署《关于矩形硅片组件尺寸标准化的倡议》。

9家企业经过充分及深入地沟通,对新一代矩形硅片中版型238Xmm*1134mm组件标准化尺寸达成了如下共识:

组件尺寸:2382mm*1134mm

组件长边纵向孔位距:400mm/790mm/1400mm

同时,9家企业还倡议行业现行的以及未来的182系列组件与210系列组件尺寸设计应遵循中国光伏行业协会标准《T/CPIA0003-2022地面用晶体硅光伏组件外形尺寸及安装孔技术要求》中的规定以及行业现有的尺寸。在这些尺寸种类范围内,各厂家根据自己的情况进行采用,以满足不同客户的需求。

9家企业还表示,将共同倡导和推动上述标准化尺寸方案为行业内更多的企业所接受,并将各矩形硅片组件标准化尺寸纳入中国光伏行业协会的标准。此外,9家企业决定共同成立“光伏组件尺寸标准化研讨组”,形成定期沟通及协同机制,推进新一代矩形硅片其它版型组件尺寸的标准化。

光伏组件尺寸统一问题困扰行业发展

新一代矩形硅片可以提升组件功率,最大化利用集装箱,并降低系统成本,成为行业发展的一个重要技术方向。据悉,此次9家企业签署倡议书的背景是为降低因矩形硅片组件尺寸的差异导致的产业链供应困难、材料浪费及客户系统设计的应用困扰。

今年3月3日,天合光能首度向行业公开210R产品解决方案及产业化可行性路径,倡议硅片电池组件尺寸标准化。

不过,因为没有行业统一标准,不同的企业设计了不同尺寸的硅片组件。由于行业竞争激烈,各家光伏组件厂商将不同尺寸视作产品差异化的手段,向产业链推广自己设计的硅片尺寸规格,如此对产业链造成了严重负担。

据公开资料,光伏组件企业生产的产品,在1134mm组件宽度保持不变的前提下,组件长度出现了2278mm、2382mm、2384mm和2465mm等多种规格。

不同的产品规格必然导致终端用户无所适从、增加生产成本,让不少行业人士叫苦不迭。

此前,面对这一现实问题,不少企业尝试解决该问题,不过因选择何种组件尺寸标准而迟迟无法达成一致。隆基绿能产品管理中心总裁吕俊此前在接受媒体记者采访时表示,光伏产品尺寸统一的趋势已经成为共识,标准亟待统一。尺寸变化过于频繁,企业不仅要不断地淘汰产能、更新设备,还要管理诸多尺寸不一的物料和产品,处理已经形成呆滞的库存物料和产品,这给行业增加了大量沉没成本,行业需要逐步回归理性。

7月7日, 9大企业终于就新一代矩形硅片中版型238Xmm*1134mm组件标准化尺寸达成了一致。这一联合倡议为行业更多产品制定标准化尺寸而起到了示范作用,对整个光伏行业发展无疑将产生积极作用。

不过,9家企业的倡议能否得到行业内其他公司的响应,还有待观察。有专家建议中国光伏行业仍需强化标准建设和科技创新,形成发展合力,持续提升产业竞争力。

光伏行业内卷严重,整体处于相对低估水平

我国光伏产业已经做到了全球第一,拥有全球最完整的光伏产业供应链。统计数据显示,我国光伏各个产品的市场占有率都稳居世界第一。其中,光伏组件占全球的75%以上,电池片占80%左右的市场份额,硅片的市场占有率更是达到95%以上。

自2020年中国提出“双碳”目标以来,光伏产业一路狂奔。截至2023年一季度,全国光伏实现新增装机33吉瓦,相当于去年上半年新增装机的总和。业内预计,今年全国光伏累计装机将首次超过水电,成为第一非化石能源发电来源。

近年来,中国光伏产业迅速崛起,迎来了持续发展的高峰期。根据wind数据显示,在2020年至2021年,中证光伏产业指数飙升两倍,涨幅高达214.8%。

不过经过快速发展之后,有机构指出,目前硅片和组件供给还处于过剩状态,随着硅料价格进一步下探,硅片和组件价格存在进一步下滑的可能性。

进入2022年,光伏指数就开始进入震荡盘整,2023年,光伏指数持续震荡,下跌6.19%,大幅跑输上证50、沪深300、创业板指等主要宽基指数。

国内光伏行业内卷严重,股价表现也远不及市场预期。从具体光伏企业股价表现来看,隆基绿能、通威股份、晶澳科技、天合光能等今年年内股价分别下跌34%、9%、15%和40%。

有分析人士认为,一方面是由于存量资金博弈导致板块被“抽血”的现象较为明显,另一方面则是市场对光伏行业产能过剩打“价格战”、未来需求降速盈利下滑、海外贸易保护等担忧比较多。

诺德基金基金经理牛致远分析,客观来看,光伏行业经历了近几年需求爆发、资本大量涌入、产能快速扩张后,确实进入到一个竞争更为激烈的阶段,未来企业优胜劣汰的现象也可能频繁出现。

牛致远看好光伏企业充分回调后的投资机会。他认为,光伏行业所处发展阶段与处于周期景气高点的传统行业仍有本质不同,头部一体化企业的持续盈利能力大概率会好于当前市场较为悲观的预期。从估值水平看,当前光伏板块PE-TTM约为16.6x,处于过去5年0.6%分位且显著低于制造业平均滚动市盈率(约24.8x),表明市场对前述悲观预期已有相当程度演绎。

牛致远认为,当前光伏板块整体处于相对低估水平,短期来看终端需求有望在硅料价格触底后加速释放,一体化企业盈利兑现或超预期,中长期看,头部企业盈利预期和估值中枢均有修复空间

浙江省太阳能光伏行业协会

浙江省太阳能光伏行业协会