|

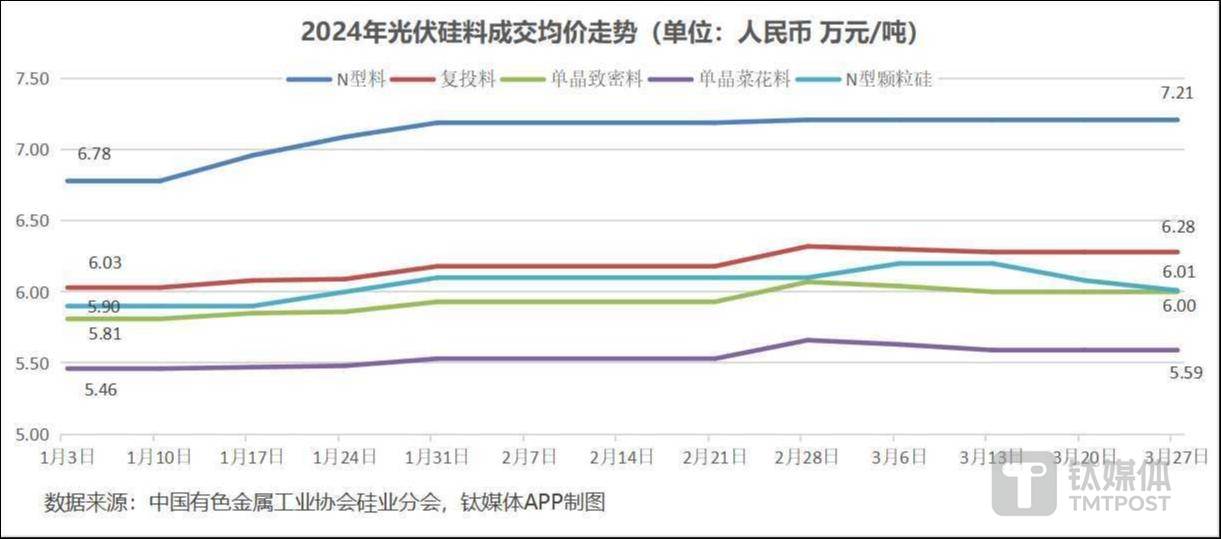

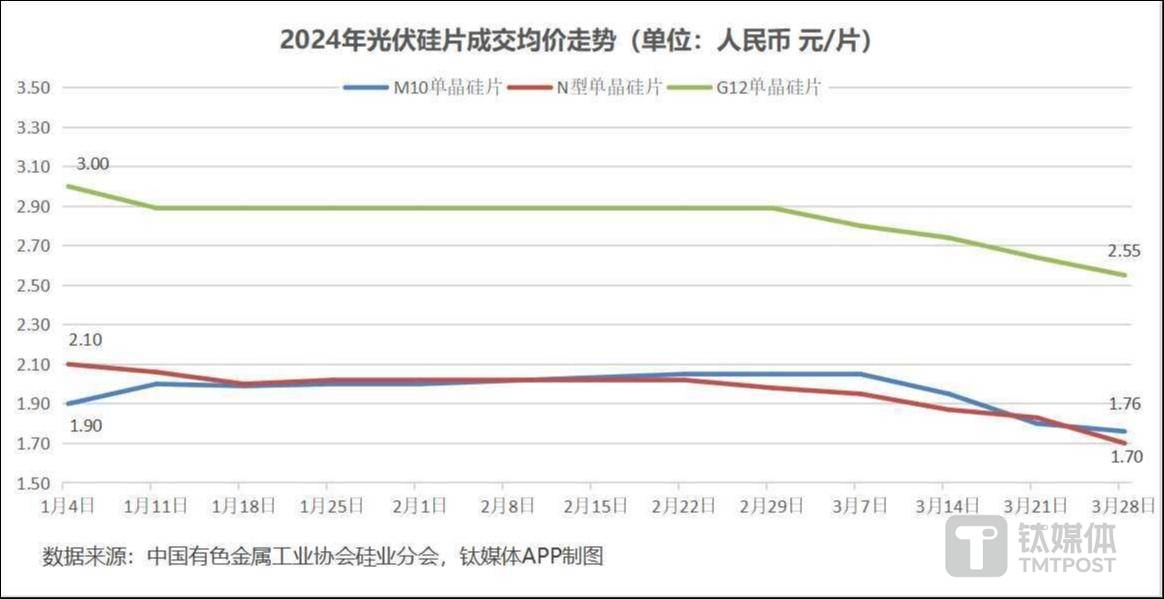

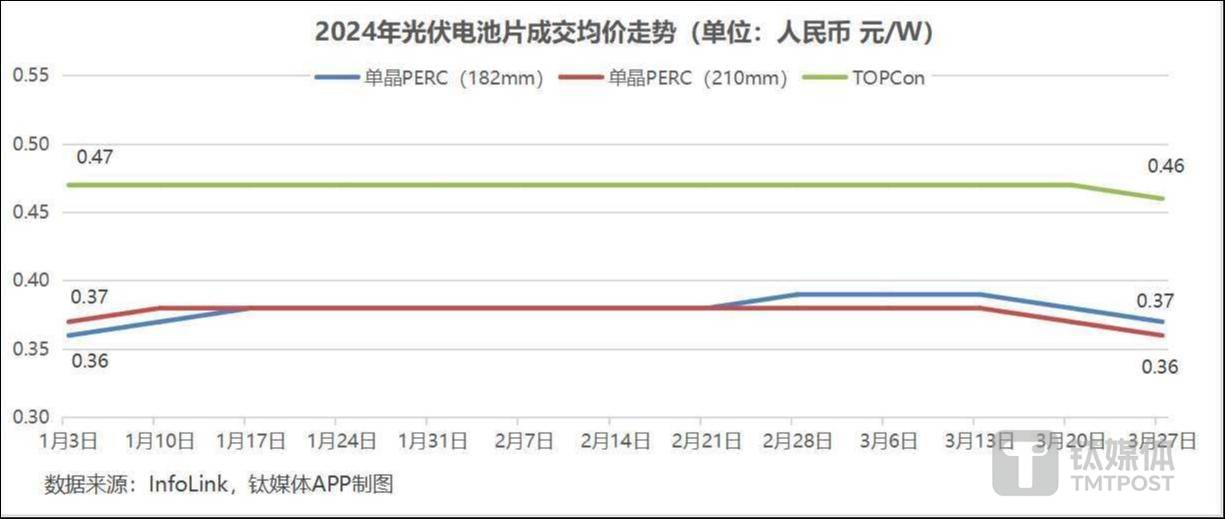

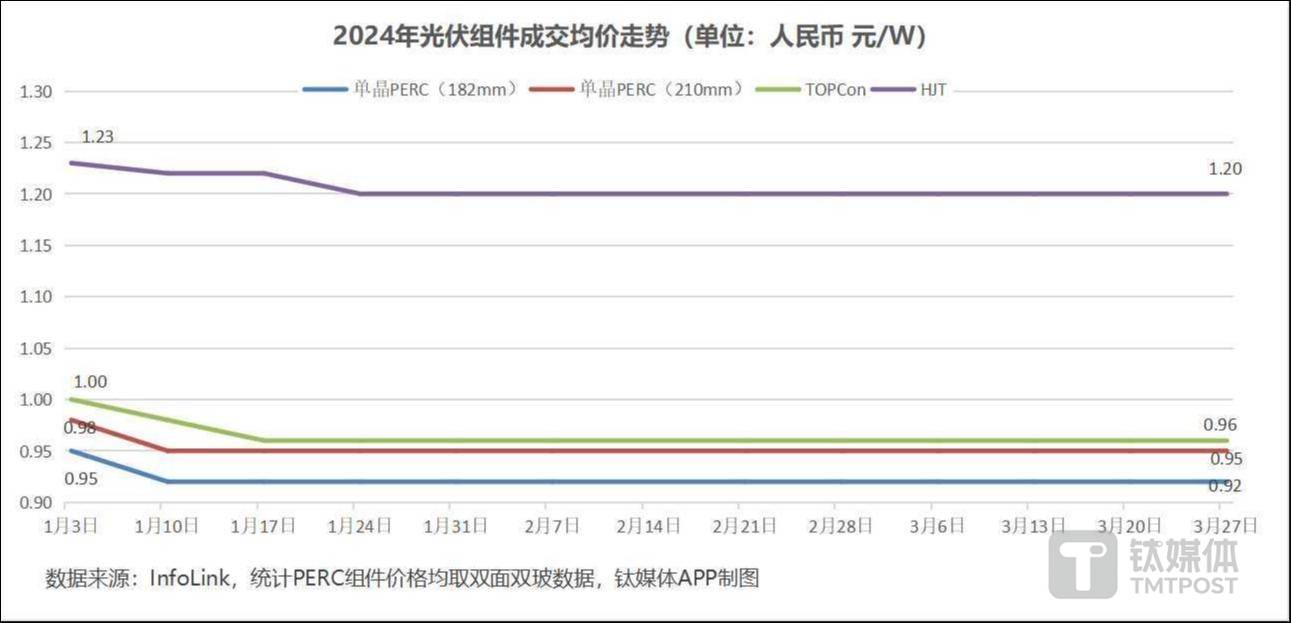

2023年,光伏制造业在产能过剩影响下全链价格“大跳水”,价格问题也愈发成为了行业关注焦点甚至是企业竞争、经营业绩的“胜负手”。今年初,光伏主材四大环节(硅料、硅片、电池片、组件)价格走势出现分化,硅料明显反弹,硅片、电池片逐渐企稳,但组件仍在下跌,经过了成交平淡的2月春节假期,到了3月份,情况再次生变,硅料整体维持稳定,但N型颗粒硅价格走低;硅片则在一季度收官之际出现急跌,情况进一步严峻;各类电池片成交均价也在月底有所回落;组件价格则明显企稳。 硅料:整体成交量平淡,N型颗粒硅价格走低 硅料方面,3月初,复投料周成交价格区间在5.7-6.8万元/吨之间,均价为6.3万元/吨;单晶致密料成交价格区间为5.5-6.4万元/吨,均价为6.04万元/吨;单晶菜花料成交价格区间为5.2-6.1万元/吨,均价为5.63万元/吨。从其后走势来说,各类P型料价格均在月内出现了1%以内的下降,但整体成交平淡,尤其到了月底,3月27日统计当周(3月21日至3月27日)均无成交。 N型料方面,棒状硅月初的周成交价格区间在7.1-7.3万元/吨之间,均价为7.21万元/吨,该价格一直保持稳定,而到了月底同样出现了无成交的情况;N型颗粒硅一直都有成交量,但3月价格明显走低。月初N型颗粒硅成交价格区间为6.1-6.4万元/吨,周成交均价为6.2万元/吨,到了3月27日当周成交均价降至6.01万元/吨,月跌幅达到了3.1%。  对于成交惨淡的情况,中国有色金属工业协会硅业分会分析称,近期下游采购意愿极低,导致整体采购节奏放缓,目前硅料企业手头多以前期订单调价接货为主,多数企业近三周内无大规模签单,库存也逐步累加。 从整个一季度情况来看,N型、P型硅料价格整体均有所提升,其中复投料涨幅为4.2%,单晶致密料涨幅为3.3%,单晶菜花料涨幅为2.4%,N型料(棒状硅)涨幅为6.3%,N型颗粒硅涨幅为1.9%,除N型颗粒硅外,其他品类涨幅基本和品质成正比。不过,从价格走势来说,一季度的涨幅主要集中在前两个月,三月则有所回落,且2月起交易量就渐趋平淡。对于未来走势,随着下游硅片企业的亏损加剧及减产预期,需求方面预计在一段时间内仍会较为平淡,而工业硅价格的下降则有利于光伏多晶硅企业降本,二季度初硅料价格可能会进一步松动。 硅片:3月价格下跌超10%,企业持续亏损 硅片方面,2月末价格就出现下跌势头,2月底M10单晶硅片的周均价为2.05元/片,到了3月底均价降至1.76元/片,跌幅达14.2%;N型单晶硅片2月底成交均价约1.98元/片,3月底降至1.70元/片,跌幅达14.1%;G12单晶硅片2月底成交均价约2.89元/片,3月底降至2.55元/片,跌幅达11.8%。 对于3月的这波大跌,多数机构认为是在供应过剩背景下企业去库存行为所致。实际上,我国光伏硅片产量在2月就已达到了63GW以上水平,创下历史月度产量新高,3月继续上涨,月内产量进一步升至69.75GW,环比增长9.04%,眼看就要突破70GW,这也导致了累库问题,进一步加剧了供应过剩的情况。正是在这一背景下,3月硅片价格大幅走低,硅片厂商经营也因此高度承压,中国有色金属工业协会硅业分会分析称,按当前硅料价格计算生产成本,硅片端已经完全亏损现金成本。不过,随着企业经营压力增加,价格可降空间进一步缩减,减产也成了势在必行之举,TrendForce集邦咨询、InfoLink、数字新能源DNE等机构均已观察到部分硅料企业已有减产计划或开始实施减产。  从一季度走势来看,硅片本来在1月中旬已有企稳迹象,但2月、3月连续破纪录的产量还是打破了价格的支撑,在季度收官月遭遇大跌。整个1-3月,M10单晶硅片价格降幅为7.4%,N型单晶硅片降幅高达19.1%,G12单晶硅片价格降幅也达15%。除了价格进一步走低外,“NP倒挂”现象也值得注意,年初N型单晶硅片比P型M10单晶硅片每片还要高出0.2元,但1月份N型价格走低,P型却企稳回升,到了1月末2月初二者价格已几乎持平,而春节过后,P型单价更是反超了N型,截至3月28日当周,P型M10单晶硅片相较N型单晶硅片每片高出0.6元。究其原因,主要还是在“N型替代”大潮中,P型整体交易量走低,但定制化需求也导致了价格敏感度低于快速起量的N型,而N型在扩产效应下供需明显失衡,企业间竞争也愈发激烈,价格持续下探。 虽然硅片价格在3月份的表现堪称“惨烈”,但从上下游情况来看,硅片厂目前对上游硅料的采购意愿较低,正如前文所述,导致了硅料近三周几无成交量,而这也印证了硅片环节的减产预期;另一方面,电池厂商近期明显在囤积硅片,也将对这一环节未来价格走势形成一定支撑。 此外,硅片龙头隆基绿能于3月28日发布了泰睿光伏硅片,据该公司介绍,相关产品可应用于TOPCon、HJT、TBC、HBC等N型电池,有助于电池转换效率的提升,不过,新品销售情况如何,又会对行业带来哪些影响,还有待观察。 电池片:价格出现松动,今年以来波动相对较小 电池片环节,根据InfoLink公布的数据,3月27日当周单晶PERC(182mm)均价为0.37元/W,较月初每W下降0.02元,跌幅为5.1%;单晶PERC(210mm)均价为0.36元/W,较月初每W下降0.02元,跌幅为5.3%;TOPCon均价为0.46元/W,较月初每W下降0.01元,跌幅为2.1%。虽然降幅并不算大,但考虑到该环节已平稳运行了近两个月,3月份的价格走势确实体现出了松动的迹象。InfoLink在价格评析中称,近期电池环节基本维持着稳定的生产节奏,但受到其上游硅片价格大幅跳水的影响,电池产品价格也开始出现下跌。 从一季度整体情况来看,电池片在主材各环节中波动幅度相对较小,单晶PERC(182mm)价格一季度上涨2.8%;单晶PERC(210mm)价格一季度下跌2.7%;TOPCon价格一季度下跌2.1%。从走势来说,1月中上旬微涨后,大部分时间保持平稳态势,直到3月中下旬价格出现松动。  实际上,近期电池片企业不断有调高报价的尝试,但该环节交易均价整体上的下降主要还是受硅片价格急跌影响,目前,不少电池厂商也在积极囤货硅片。而对于后续价格走势,仍需看下游组件的动向,目前来看,组件价格虽已结束连跌逐渐企稳,但想要实现整体性的上涨也并非易事,这对电池片价格的上涨也形成了制约。 组件:近期价格维持稳定,尝试涨价厂家进一步增多 在最受关注的组件环节,根据InfoLink公布的数据,各类产品成交均价近两个月来都无明显变化,目前单晶PERC(182mm,双面双玻)成交均价为0.92元/W,单晶PERC(210mm,双面双玻)成交均价为0.95元/W,TOPCon成交均价为0.96元/W,HJT成交均价为1.2元/W。可以说,自去年下半年到今年初持续的这波跌势已结束,组件环节价格企稳。 而从头部厂商的报价情况来看,根据数字新能源DNE、SOLARZOOM智库等的观察,春节后各厂商上调报价的尝试明显增多,3月第三周,晶科能源、天合光能、晶澳科技等头部大厂开始涨价,第四周通威股份、正泰新能、横店东磁等国内组件出货量TOP10级别的企业也纷纷跟进。但从集中式项目招投标情况来看,低价、均价却仍在下探,且下游应用端对涨价的接受程度较低,所以成交均价也未能向上实现突破。从一季度走势来看,组件价格年初仍在下跌,1月中旬起结束跌势,此后一直维持稳定。整体来说,一季度单晶PERC(182mm,双面双玻)成交均价下降3.2%,单晶PERC(210mm,双面双玻)成交均价下降3.1%,TOPCon成交均价下降4%,HJT成交均价下降2.4%,不过正如前文所述,这些降幅均出现在1月中上旬。  对于后续走势,InfoLink研判认为,四月组件环节价格仍会持续承压,虽然组件厂预计仍会继续上调价格,并控制发货节奏,但终端接受度短期难以转变,再加之各企业报价策略的分化,会进一步增加该环节向上突破的难度。不过,在上游价格松动的情况下,组件企业的盈利水平预计会在二季度初迎来小幅回升。索比光伏网则认为,进入二季度后,随着气温回暖,国内大型地面电站项目陆续启动,市场需求有望明显改善,组件价格仍有上行可能,届时也将会对整个产业链价格带来积极影响。 |

|

特别声明:本站转载其他网站内容,出于传递更多信息而非盈利之目的,同时并不代表赞成其观点或证实其描述,内容仅供参考。版权归原作者所有,若有侵权,请联系我们删除。 |

浙江省太阳能光伏行业协会

浙江省太阳能光伏行业协会